不動産所得がある場合、確定申告をする必要があります。 サラリーマンの方だと、会社で年末調整をしてもらえるので、ご自身で確定申告をしたことがない方も多いのではないでしょうか。 不動産所得の税金を安くおさえるには、経費を漏れなく正しく計上することが非常に重要です。 とは言え、不動産投資の経費として計上できる費用とは何か、確定申告の手順や必要な書類について分からない方も少なくないでしょう。 そこで今回は、不動産所得の確定申告のコツについてお伝えしますので、これから確定申告を控えている方は、ぜひ読んでみて下さい。

不動産所得とは、不動産を賃貸に出すことによって得られた所得のことを言います。 なお、事業所得又は譲渡所得に該当するものは対象外になります。

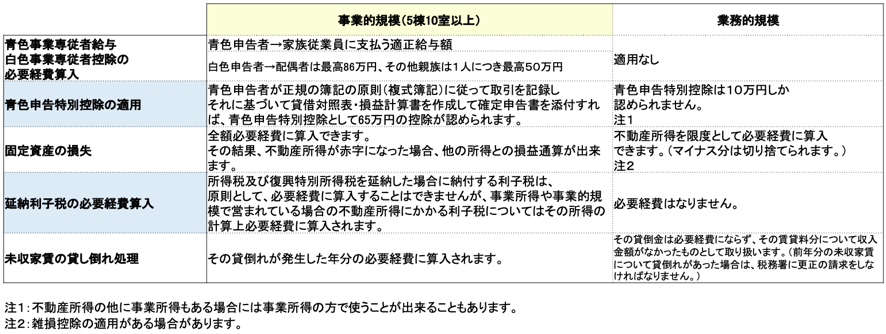

また、不動産の貸付けといっても、たまたま空いている家を貸し付けている場合や一部屋を貸している程度の小規模なものから、不動産の貸付けを専門に事業として行っている場合まで広範囲に渡ります。国税庁は貸付規模の大小によって税法上の取り扱いに下記図のように差を設けています。

建物に関しては、5棟10室が基準で、土地は、土地の貸付件数が5で貸室1に相当するのが基準になります。

最初に、不動産所得の金額の計算方法をおさえておきましょう。 下記計算式にて算出することができます。

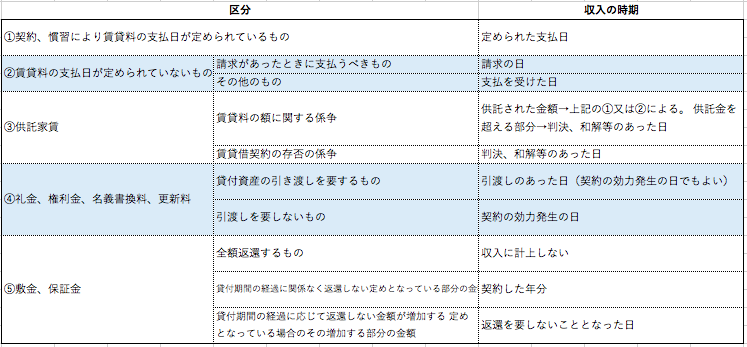

不動産所得の収入として計上すべきものと計上する時期について、下記一覧表にまとめました。 なお、収入時期が区分によって細かく規定されているので注意が必要です。

必要経費とは、総収入金額を得るために直接要した費用の額及びその年に生じた管理費その他業務上の費用の額とされています。

具体的には、

などです。

一方、必要経費とならないものは生計を一にする配偶者その他の親族に支払う地代・家賃・借入金の支払利息、所得税及び復興特別所得税、利子税、延滞税、各種加算税、住民税、罰金・科料・過料、資本的支出(減価償却相当額は必要経費)です。

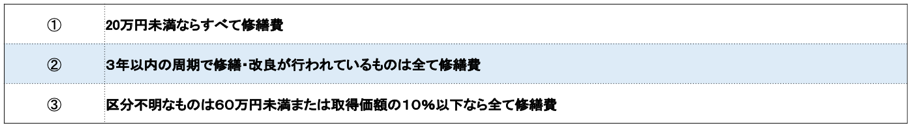

必要経費でややこしいのは修繕費と資本的支出の線引きです。修繕費はクロスの張り替えや床の補修など固定資産の原状回復のために使った費用で、資本的支出は大胆な間取り変更などのいわゆるリノベーション、エアコンや給湯器など古くなった設備を新しく取り替えると言った固定資産の価値を高めるものや耐久性を増すための支出です。

資本的支出は減価償却をしなければならないため、なるべく修繕費で計上する方が節税になります。 修繕費と資本的支出の区分は、過去の税務裁判や裁決事例からは以下のように判定できます。

不動産オーナーが確定申告をする場合、2つの方法があります。 1つは「青色申告」、もう一つは「白色申告」です。 青色申告と白色申告の違いは、青色申告の申請を出したか出してないかだけです。 事業的規模だから必ず青色申告というわけではなく、事業的規模でも白色申告で構わないですし、逆に小規模な業務的規模でも青色申告を選択することができます。 青色申告を申請する場合、税務署に

という書類を申請し、複式簿記の原則で貸借対照表と損益計算書を作ることによって、青色申告の恩恵が受けられます。

青色申告には、大きく以下4つのメリットがあります。

青色申告の方がメリットがあるという結論に達することが多いと思いますが、青色申告にはデメリットもあります。 青色申告のデメリットとして以下のようなことがあります。

青色申告に必要な貸借対照表、損益計算書を作成するためには「複式簿記」で帳簿を付ける必要があります。実際複式簿記は結構大変で、我々のような税理士に依頼するということも出来ますが、費用がかかり税金の恩恵が吹き飛んでしまう可能性もあります。

複式簿記の原則に従って正確に帳簿を付けていると、損益計算書と貸借対照表の利益の額が一致します。

取引(損益計算書)と資産(貸借対照表)の両方からその事業者の所得計算をチェックできるので「うっかりミス」が起こりにくい記帳方法です。

例えば、家賃の計上が10万円漏れていたという場合も、税務署にとっては非常にチェックが楽な帳簿方式となっております。

「2-(2)収入に計上すべきものと計上時期」にて収入の計上時期について書かせて頂きましたが、あのような面倒な方法ではなく、現金が入ってきたときに売上を計上する「現金主義」という方法もあります。この現金主義という方法を取っている人は、青色申告特別控除が65万円ではなく10万円に減額されてしまいます。

そもそも税務署が青色申告をプッシュするのは、納税者がきちんと帳簿を付けてくれると申告内容がチェックしやすいからです。

逆に白色申告は青色申告と比べて、帳簿を細かくつけなくていいということになりますが、全く記帳をしなくていいというわけではありません。 以前は年間の所得が300万円以上のオーナーに限られていたのですが、平成26年からは、全てのオーナーに記帳義務が課されるようになっています。

具体的にどのように記帳すればよいのかというと、国税庁のHPによると「売上げなどの収入金額、仕入れや経費に関する事項」となっており、また「記帳に当たっては一つ一つの取引ごとではなく日々の合計金額をまとめて記載するなど、簡易な方法で記載してもよい」と書いてあります。

要は家計簿やお小遣い帳のような感覚で記帳していればよいということになります。 この帳簿類を7年間、領収書などの証票を5年間保存しておかなければなりません。

不動産投資における収入はほとんどの場合、保有物件からの家賃収入になることになりますが、この家賃収入を一部だけでも計上せずに申告することは絶対にやめてください。

税務署は売上に関しては広く情報を収集しています。不動産管理会社は支払調書という書類を所轄税務署に毎年必ず提出しています。また家賃収入が銀行振り込みであれば、その内容も税務署は把握していると考えるべきです。

税務署が1件でも売上げに計上していない収入を見つけた場合、「他にもあるはずだ」と血眼になって調査をすることになります。 売上に関して不審な情報があった場合には、規模の大小は関係ありません。税務署が売上除外に対してうるさい理由は売上除外が「不正」にあたるからです。税務署の調査官はこの「不正」を見つけることを使命としています。したがって不正に関しては少額であっても徹底的に追及する姿勢をみせます。

一度「不正」が発覚した納税者は、税務署のブラックリストに載り、その後も厳しい監視の目が注がれ、頻繁に税務調査が行われることになる可能性があります。 税金を少なくしたいのであれば正々堂々と経費を積み増すべきです。 続きである「不動産所得がある方必見!確定申告の方法と計上できる経費と手順(後編)」も併せてご参照ください。

記事提供元:EstateLuv